by 주식공작단장

1. ADR이란?

우리가 직접 외국 기업에 투자를 하려면 그 나라의 법규나 거래관행, 회계규칙과 언어, 그리고 환율 등의 문제가 있어 비용도 많이 들고 위험하기 때문에 신중하게 된다.

이런 복잡한 문제점을 피하고 투자의 편의성을 위해서 금융기관이 외국기업의 주식(원주, 原株)을 사서 보관하는 대신, 투자한 금액만큼의 소유권을 인정하는 어떤 증명서를 발행해서 그 증명서를 주식처럼 사고파는 방법이 고안되었다. 이 증명서를 ‘주식예탁증권(Depositary Receipts, 이후 DR)’이라고 하는데, 특히 미국에서 발행된 경우를 ADR(미국예탁증권, American DR, 이후 ADR)이라고 부른다.

ADR은 미국 시장에서 발행되기 때문에 미국의 회계기준에 맞게 발행/유통되고, 해외기업 주식의 대체증서(certificates)라고 하더라도 미국 내의 거래소에 등재되어 있고, 모든 매매는 미국 달러로, 그리고 모든 내용은 영어 하나로 기재하게 되어 있기 때문에 일단 우리가 미국 시장에 투자를 시작했다면 특별한 어려움 없이 다른 나라의 기업에 쉽게 투자를 쉽게 할 수 있는 장점을 가지고 있다.

네버슬립 투자레터에서는 미국 기업에 중점을 두고 있지만, ADR을 통해 해외의 좋은 기업들을 ‘미국 시장에서, 미국 기업의 주식과 같은 방식’으로 투자를 할 수 있다면 포트폴리오 분산과 위험관리(risk management)의 차원에서도 아주 좋은 전략이자 기회라고 할 수 있겠다. 그러므로 네버슬립 투자레터 6.2장에서는 매월 2개의 ADR 종목에 대한 기업 소개 및 분석 내용을 다룬다.

자세한 ADR에 대한 자세한 설명은 이 곳을 클릭

2. 캡콤(CAPCOM, OTCMKTS: CCOEY)

기업 소개

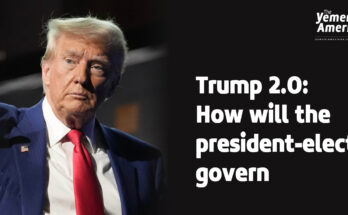

1979년 일본 오사카에서 창립된 캡콤은 당시 ‘퍼스컴(퍼스널 컴퓨터)’을 벤치마킹한 ‘캡슐 컴퓨터(Capsule Computer)’라는 이름으로 게임 개발을 시작한 이래, 현재 일본을 비롯 전세계에 가정용 비디오 게임, 온라인 게임, 모바일 게임, 아케이드 게임을 기획/개발, 제작, 판매 및 유통을 전문으로 하는 기업이다. 1980년대 이후, ‘마계촌 (魔界村)’, ‘록맨 (Rockman)’, 파이널 파이트 (Final Fight)’, ‘데빌 메이 크라이 (Devil may cry)’, ‘귀무자 (鬼武者)’, ‘몬스터헌터 (Monster Hunter)’, ‘스트리트 파이터 (Street Fighters)’, ‘바이오하자드 (BioHazard)’ 등 다수의 걸작을 출시하며 이후 비디오 게임 역사에 한 획을 그은 기업으로 발전하게 되었다. 또한 동종기업 혹은 타 기업과의 공동 기획을 통한 다양한 컨텐츠를 출시하기도 했는데, 격투 게임 경쟁사인SNK와 함께 출시한 ‘CAPCOM VS. SNK’ 시리즈, 그리고 남코와 함께 ’NAMCO x CAPCOM’ 시리즈를 출시하였으며 마이크로소프트와 연계하여 게임을 출시하기도 했다.

캡콤은 디지털 컨텐츠 부문, 아케이드 영업 부문, 오락용 기기부문과 기타영업 부문으로 세분화 되어 있는데, 디지털 컨텐츠 부문은 디지털 모바일 게임과 PC 온라인 게임의 개발/운영, 게임 패키지의 개발 및 판매, 컨텐츠의 디지털 다운로드 관련 영업을 책임지고 있다.

아케이드 영업부문은 상업용 쇼핑공간 등에 캡콤 플라자(Plaza Capcom) 시설을 운영하며 다양한 이벤트를 주최하고 있다. 오락용 기기 부문은 소프트웨어를 비롯해서 다양한 LCD 기기와 장비의 개발/제작/판매하고 있으며 아케이드용 게임관련 업무를 관장하고 있다.

기타영업 부문에서는 게임아트, 영화 라이선스, TV용 애니메이션 프로그램, 음악과 기타 관련 상품, 게임 컨텐츠 등의 영업 전략을 책임지고 있는데, 특히 캡콤의 컨텐츠 중 ‘바이오 하자드’를 모티브로 밀라 요요비치(Milla Jovovich)가 주연을 맡은 영화 레지던트 이블(Resident Evil)이 2002년 제작되어 흥행에 성공한 이후, 2016년까지 총 6편의 영화가 제작되기도 하였다.

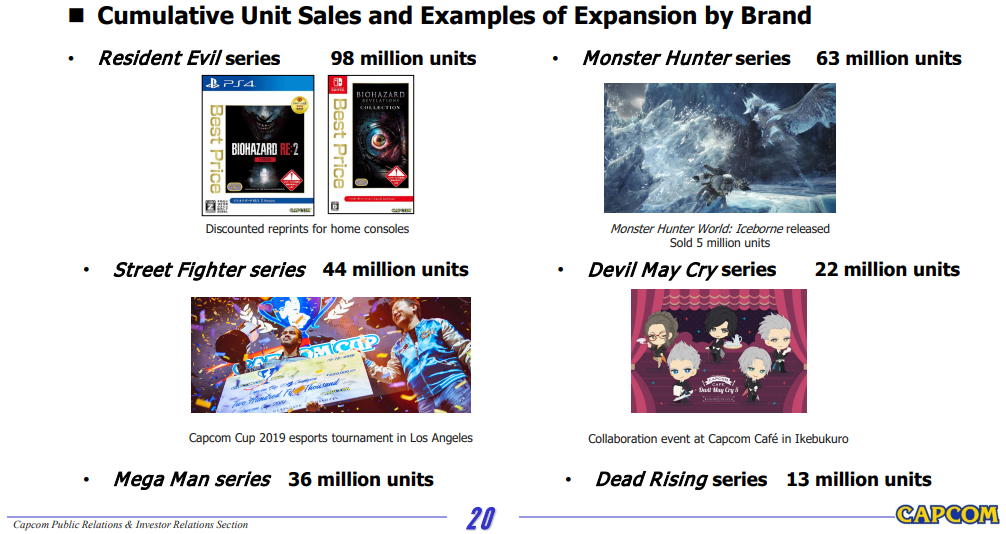

최근 동향

자가격리가 장기화되어 감에 따라 미국내 비디오 게임 시장은 10여 년 만에 최고 수준에 이르게 되었다. 닌텐도(NTDOY, 네버슬립 투자레터 2018년 10월호 참고)가 스위치(Switch) 게임 콘솔을 5천만 대 이상 판매하며 이 상승을 이끌게 되었는데, 특히 지난 3월 닌텐도의 동물의 숲(Animal Cross: New Horizons)이 출시되며 소니의 플레이스테이션4와 마이크로소프트의 Xbox One 콘솔의 판매량을 추월했다. 전체적인 수치로는 Xbox 원(Xbox One), 플레이스테이션4 와 닌텐도 스위치의 매출은 전년 동월대비 +63%나 상승한 4억 6,100만 달러를 기록한 것으로 나타났다.

이와 동시에 미국내 비디오 게임 매출은 12년 만에 최고치를 갱신했고, 시장조사 기업 NPD에 따르면 게임 콘솔과 소프트웨어 통합 전년 동월대비 +35%가 상승한 16억 달러를 기록했다. 이는 지난 2008년 3월 이후 최고이며 1분기 동안 게임 매출에만 95억 8천 만 달러가 지출되어 전년대비 +11%가 증가한 수치이다.

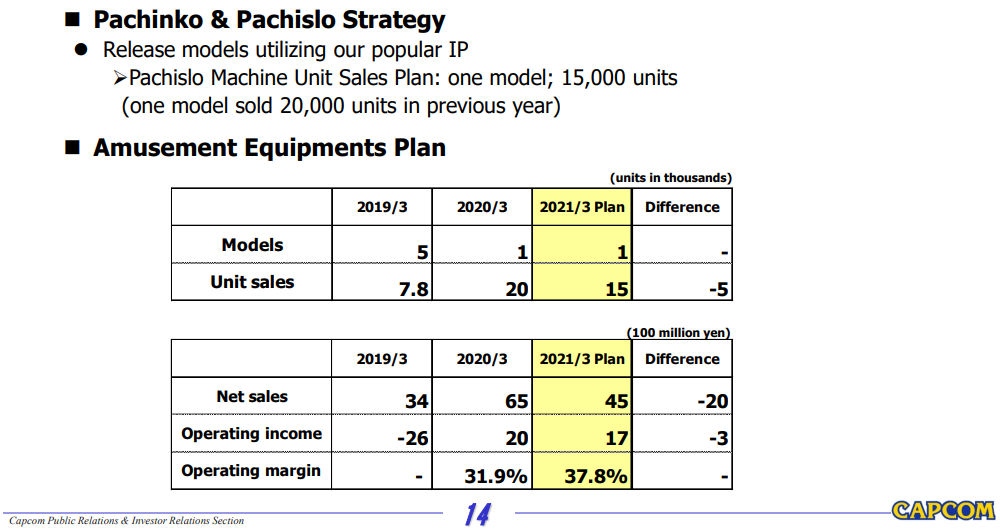

이와 함께 필자가 주목하는 캡콤의 영업부문은 오락용 기기 부문이다. 최근 트렌드와 수요의 변화에 따라 캡콤의 오락용 기기부문은 가정용 오락기기와 아케이드용 기기에 중점을 두고 있으나, 캡콤의 오락용 기기영업에서 간과하지 못할 부분이 바로 도박용 기기이다.

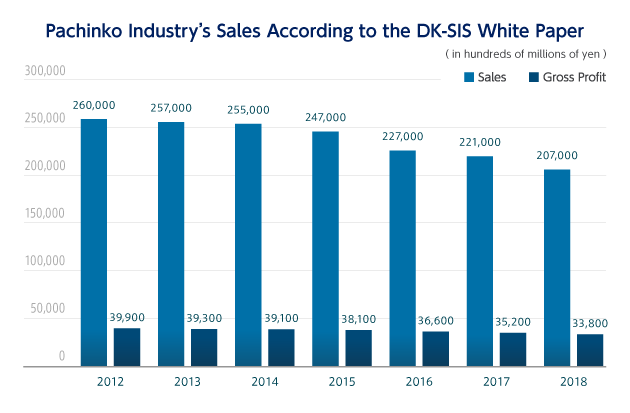

비록 일본내에서 도박산업이 사양산업으로 간주되고 있는 실정이긴 하지만, 파칭코 (Pachinko)와 파치슬로 (Pachislo)로 불리는 이들 도박용 기기는 꾸준한 수요를 창출하는 아주 안정적인 사업분야이다. 일본 파칭코 업계의 다이코쿠 전기 (Daikoku Denki)가 발간하는 2019 DK-SIS 백서(White Paper for 2019)에 따르면, 일본내 파칭코 매출은 2018년 -4.7% 감소한 20.7조 엔이라고 밝히고 있다.

2020년 3월 일본 외무성(www.mofa.go.jp)의 자료에 따르면, 2019년 일본의 GDP가 553.723조 엔이었으니 단순히 계산해도 도박산업의 규모가 2019년 일본 GDP의 3.7% 정도가 된다는 점은 결코 간과해서는 안될 것이다.

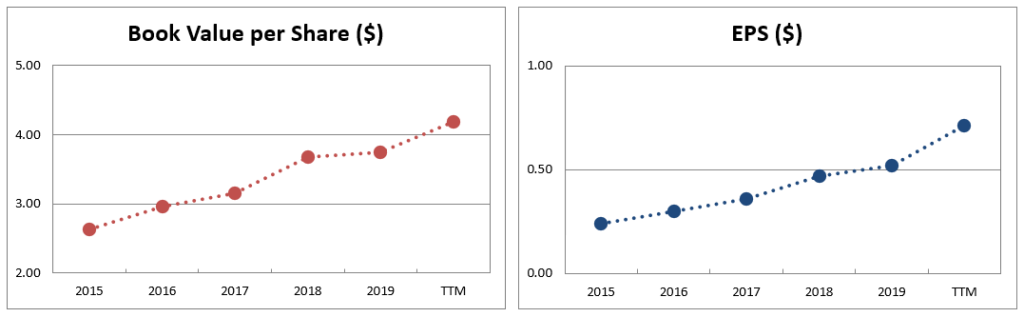

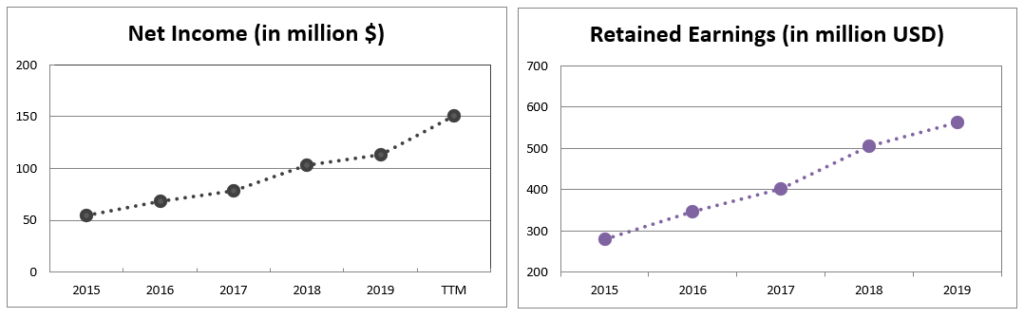

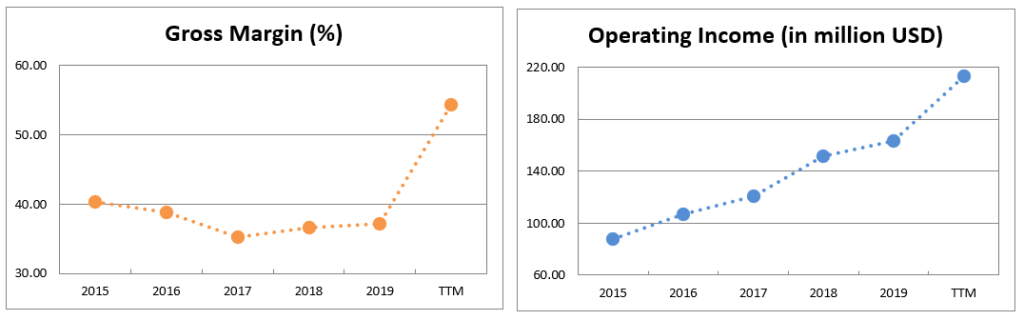

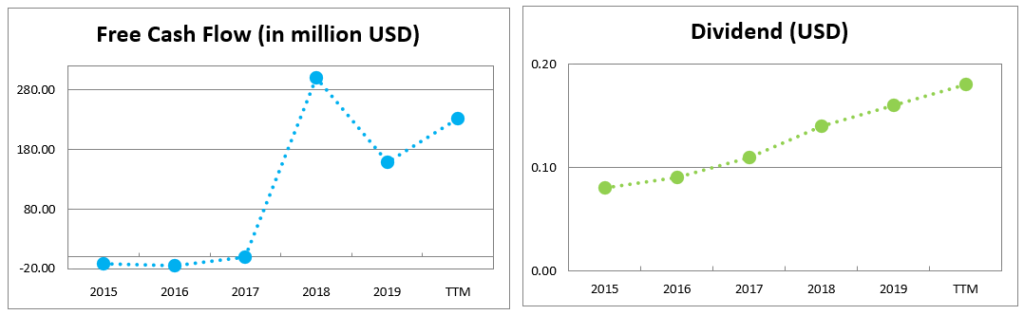

현재 캡콤의 부채비율(Debt-to-Equity ratio)은 아주 양호한 상태로 약 6.8%이며 지난 5년간 부채비율이 15.5%에서 6.8%로 크게 낮아진 점 또한 캡콤의 재정건전성을 신뢰할 수 있게 만든다. 현재 캡콤의 영업 현금흐름(operating cash flow)은 부채대비 330.8%를 유지하고 있어 충분한 유동성을 확보하고 있다는 점 또한 아주 긍정적으로 판단된다.

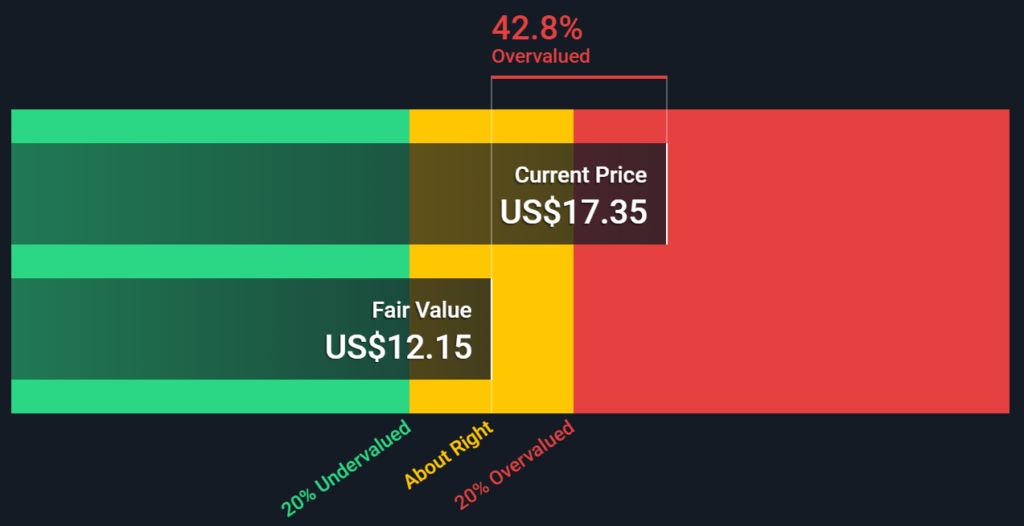

심플리 월스트리트의 보고서에 따르면, 캡콤의 적정주가는 $12.15로 현재 주가가 약 42.8%나 고평가 되어있다고 분석하고 있다. 하지만, 캡콤의 주가가 동종 업계에 비해 상당히 낮은 변동성을 보인다는 점과 최근의 글로벌 펜데믹으로 인한 수요증가를 감안하면 혹시 모를 악재가 발생한다고 가정하더라도 캡콤의 주가가 크게 손상될 확률은 낮다고 판단된다.

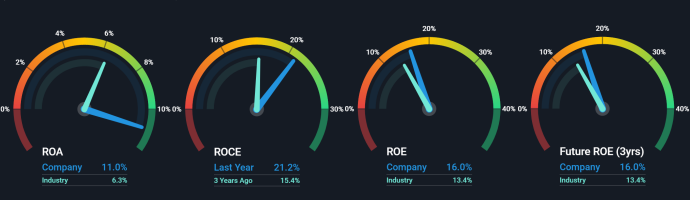

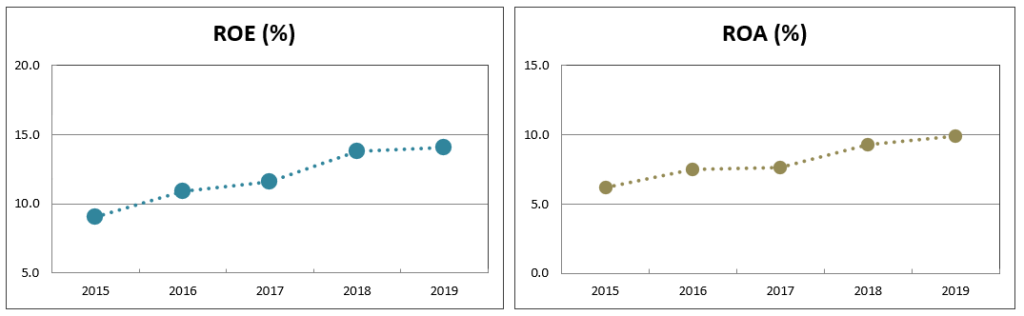

이는 캡콤의 ROA, ROE 그리고 향후 3년의 ROE를 통해서도 엿볼 수 있는데, 모두 해당 산업군 보다 월등히 양호한 수치를 보이고 있음을 확인할 수 있다.

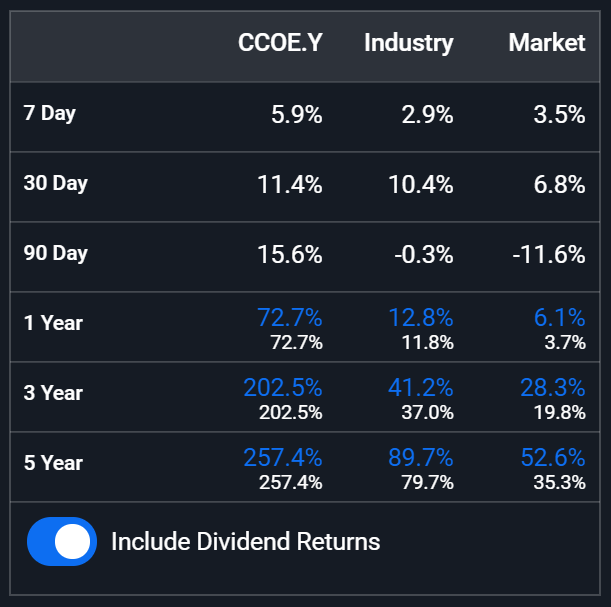

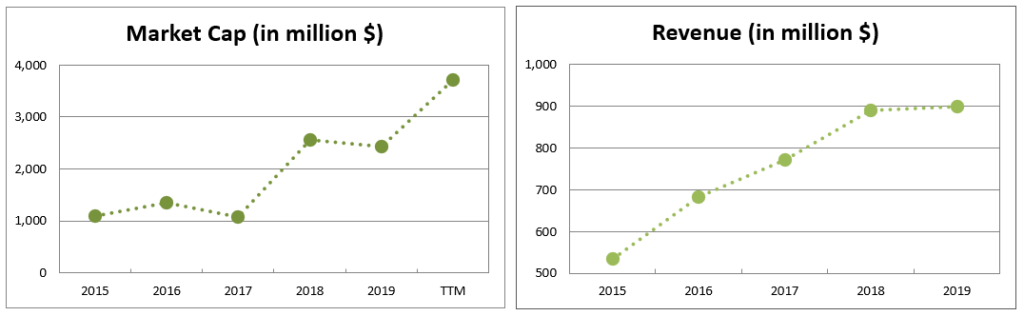

지난 5년 동안 캡콤의 주가는 +366.81% 증가하였고, 수익률은 꾸준히 시장은 물론 동종업계의 수익률을 크게 상회하는 실적을 보여왔다.

(※출처: https://simplywall.st)

다행히 현 시점에서 우려할 만한 리스크 요인은 크지 않다. 일본내 COVID-19감염자 수도 통제가 되어가고 있어 2020년 5월 25일 기준 동경을 포함 대부분의 격리조치를 완화했다는 점도 긍정적으로 판단된다. 다만, 그동안의 각국의 격리조치에 따른 경기 위축, 현재 브라질의 COVID-19 확산에 대한 우려와 2차 펜데믹에 대한 글로벌 공포 등은 아무래도 캡콤의 장기적인 실적에는 부정적인 요인이 될 수밖에 없다고 판단된다.

기본 정보

- 섹터(Sector): 통신 서비스(Communication Services)

- 산업군(industry): 전자게임 및 멀티미디어(Electronic Gaming & Multimedia)

- 상장시장: OTC

- 스폰서십(sponsorship): Unsponsored ADR

- ADR 비율(ratio): 1 ADS : 0.5 원주

재무 지표(2020년 5월 23일 기준)

- 주가: $17.35

- 52주 가격대: $9.59 – $17.55

- 시가 총액: $3.783B

- 배당성향(Payout Ratio): 17.4%

- 시가배당률(Dividend Yield): 1.06%

- 연배당금(Dividend): $0.26

- 배당월: 3월, 9월

이 포스팅이 도움이 되셨기를 바라며 늘 과격한 수익만 내시길 바란다.

** 이 포스팅은 특정 종목의 매수/매도 추천이 아님을 알린다.