? 시장 개요

오늘 월스트리트는 혼조세로 마감했습니다.

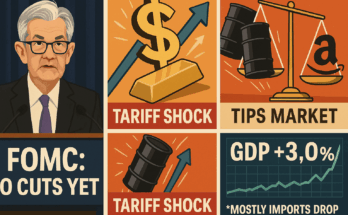

이스라엘-이란 휴전이 유지되는 가운데, 투자자들은 제롬 파월 연준 의장의 이틀째 의회 증언을 분석하며 다음 단서를 찾는 분위기였습니다.

주요 지수 현황

- S&P 500: 6,092.16 (변동 없음)

- 다우존스: 42,982.43 (-0.25%)

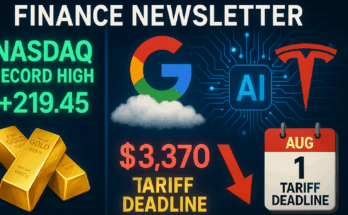

- 나스닥: 19,973.55 (+0.31%)

? 경제 및 시장 요인 요약

- 연준 파월: 금리 인하에는 신중해야 한다며, 관세로 인한 지속적 인플레이션 가능성 언급.

- GDP(1분기): 최종치 -0.2%로 유지.

- 내구재 주문(5월): +8.5%로 예상보다 강한 수치이나, 운송 제외시 0.0%.

- 금리: 10년물 4.2867%, 시장은 여전히 금리 인하 시점을 탐색 중.

- 원유: $65.21 (+1.3%) – 재고 감소와 수요 회복 기대.

- 금: $3,334.00 (+0.31%) – 경제 불확실성 반영.

- 달러: 유로 및 파운드 대비 하락, 엔화 대비는 상승.

(EUR/USD: 1.1658, USD/JPY: 145.21)

? 섹터 및 종목별 이슈

강세 종목

- NVIDIA: +3.93%, 사상 최고가 경신. 시총 3.75조 달러로 세계 최대 기업 등극.

- Super Micro Computer: +8.45%

- Bio-Techne: +3.86%

약세 종목

- Paychex: -9.84%

- Paycom Software: -5.29%

- BXP: -4.98%

? 주요 기업 이슈 및 실적

- Nike: 실적 발표 예정. 5분기 연속 매출 감소 예상. 관세 영향 주목.

- McCormick: 향신료 수요 증가로 실적 개선 전망.

- Walgreens: 비용 절감과 사모펀드 인수 건 진행 중.

기타 뉴스:

- Bumble: 30% 구조조정 발표.

- FedEx: 무역정책 불확실성 속 연간 가이던스 미제시.

- General Mills: 관세+경기 불확실성으로 연간 이익 하향.

? 시장 예측

? 6월 26일 (내일)

예상 시나리오:

- Durable Goods와 GDP 지표는 이미 공개된 상태.

- 파월 의장의 매파적 톤이 해석되며 시장은 소폭 조정 압력 받을 가능성 높음.

- Nike 실적 발표가 중요한 변수. 기술주의 방향을 좌우할 수 있음.

- 유가 상승이 이어질 경우 에너지 섹터 강세 기대.

SPX 예상 범위:

- 6,060 ~ 6,120 포인트

- 상승보다 변동성 확대 + 보합 내지 약세 흐름 전망.

⏳ 7월 2일 (7일 후)

예상 시나리오:

- 6월 고용지표, 7월 초 ISM 제조업지수 등 주요 매크로 이벤트가 기다리는 주간.

- 연준 금리 인하 기대가 다시 반영되기 시작할 수 있음.

- 단, 중동 리스크나 트럼프 관세 이슈의 구체화 여부에 따라 방향은 여전히 유동적.

SPX 예상 범위:

- 6,080 ~ 6,180 포인트

- 나스닥 중심의 기술주 반등이 시장을 견인하되, 금리 경로 불확실성은 상단 제한 요인.

? 결론

- 단기적으로는 변동성 장세 속에서 방어적 포지션 유지가 유리.

- 하지만 중기적으로는 금리 인하 기대, 연준 규제 완화, 기업 실적 개선 기대가 기술주 반등의 트리거가 될 수 있음.

- SPX는 6,000선을 하방 지지선으로 보고, 상단은 6,200 초반까지 열려 있음.