안녕하세요, 여러분!

주식공작단의 옵션정글 2화에 오신 것을 환영합니다.

이곳에서는 그동안 업로드했던 옵션정글 컨텐츠의 텍스트 버전을 업로드합니다.

옵션정글의 텍스트본은 레인카페와 저의 블로그에서만 연재하고 있습니다.

텍스트본의 내용은 유튜브에 설명한 예제가 너무 오래된 경우 가능한 한 최근 것으로 업데이트한 것으로 대체하니 유튜브의 동영상과는 다소 차이가 있을 수 있다는 점을 알려드립니다.

지난 시간부터 옵션의 컨셉에 대해 이야기하고 있었습니다.

- 내가 옵션하는 이유

- 위험한 아이, 옵션

- 인생역전의 발판, 옵션

- 단타 전문요원, 옵션

오늘은 그 두 번째!

‘위험한 아이 , 옵션‘이란 주제로 이야기를 나누어 보겠습니다.

지난 번에 “내가 옵션하는 이유” 편에서 옵션은 잘만 사용하면 적은 투자금으로 자산을 불리기에 아주 좋은 수단이라고 설명 드렸습니다.

하지만, 여러분들 어디선가…

옵션은 엄청 위험해…

옵션은 패가망신의 지름길이라고…

그거 도박이야…

…라는 말 들어보신 적은 한 번씩은 있을꺼에요.

그거, 정말 괜찮을까?

마음 한 구석에서 슬슬 걱정이 되시죠?

왠지 한 번 발 들여놓았다가는 ‘중독’이라도 되거나, 무슨 ‘전염병’ 같이 뭔가를 옮아와서 제대로 된 투자는 못할 것 같은 뭔가 불길한 그런 느낌이랄까요?

항상 제가 강조하는 말이 있습니다.

옵션으로 손실을 보는 경우는 단 세 가지 경우입니다.

첫째, 테러나 자연재해 처럼 평생에 한 번 마주칠까 말까하지만 어쩔 수 없는 불가항력의 경우

둘째, 게을러서 제대로 된 위기관리(risk management)를 못한 경우

셋째, 적당한 선에서 물러서지 않고 욕심을 부린 경우

이렇게 한 번 생각해 보세요.

주식투자를 하다가 전재산 날린 사람들 정말 많을 꺼에요.

저 역시 어릴 때부터 ‘주식투자는 도박이다’ 같은 말 많이 들었습니다.

하지만 이제는 ‘주식투자를 패가망신의 지름길’이라고 욕하고 손가락질 하는 사람 별로 없어요.

그렇다면 수많은 투자자들 중에 주식투자를 하던 사람이 많을까요, 옵션하는 사람이 많을까요?

당연히 주식투자를 하는 사람의 수가 월등히 많습니다.

그런데 왜 꼭 옵션 트레이딩만 패가망신의 지름길이라고 할까요?

이건 자동차 사고확률이 비행기 사고확률 보다 훨씬 더 높은데도, 비행기는 위험하니까 비행기 타지 말고 차몰고 오라는 이야기와 비슷합니다.

그럴 수도 있겠다고요?

그럼 한국에서 자동차 몰고 미국 오실 수 있을까요?

많은 분들이 옵션을 모르기 때문에 이런 근거 없는 이야기에 현혹되는 겁니다.

제가 농담반 진담반으로 하는 말이, 옵션으로 패가망신한 사람을 ‘직접’ 안다면 그 사람의 트레이딩 로그북 가져오라고 합니다.

어디서 욕심 부렸는지 찾아주겠다고 말이죠.

물론 ‘직접’ 아는 사람 말이죠.

대부분 직접 아는 사람도 없어요.

내 친구 아는 사람이 글쎄 옵션을 하다가…

예전에 신문인가 어디서 읽은 것 같은데…

절.대.로!

옵션 트레이딩을 한다는 것만으로 패가망신 할 수는 없어요.

전적으로 옵션 트레이딩을 하면서 욕심을 부리다가 패가망신하는 거에요.

그만큼 옵션 트레이딩에서 욕심은 정말 나쁘고 무서운 것입니다.

옵션 트레이딩을 하면서 패가망신을 한 사람의 대부분은 옵션이 나빠서 망한게 아니라 너무 욕심을 부려서 큰 낭패를 본 것입니다.

그만큼 옵션 트레이딩에서는 욕심이 정말 나쁘고 무서운 것인데, 다들 욕심을 부린 본인은 잘못이 없고 시스템 자체에 문제가 있다고 우기던 잘못된 자기합리화가 애꿎은 다른 사람들에게 잘못된 선입견을 심어준 것입니다.

그.뤄.면!

옵션이 뭔지 제대로 알아야 봐야겠지요?

옵션의 수익구조가 얼마나 나쁜 것인지 어떤 것인지 간단히 살펴보겠습니다.

옵션 트레이딩의 요점만 정리하자면, 옵션은 콜 옵션과 풋 옵션 두 가지 종류로 나눌 수 있고 각 콜 옵션과 풋 옵션은 다시 각각 매수와 매도 두 가지 매매법으로 나눌 수 있습니다.

나중에 다시 자세히 설명 드리겠지만, 이중에서 옵션의 ‘매수’는 최대로 입을 수 있는 손실을 일정하게 묶어놓는 대신에 수익을 무한대로 얻을 수 있다는 장점이 있는 방법입니다.

기억이 안나시거나 전의 포스팅을 읽지 않으신 분들은 미리 읽어두시는 게 이해가 빠르시겠지요?

1. 옵션 매수

나중에 다시 자세히 설명 드리지만, 이중에서 옵션의 ‘매수’는 최대로 입을 수 있는 손실을 일정하게 묶어놓으면서 수익을 무한대로 얻을 수 있는 장점이 있는 방법입니다.

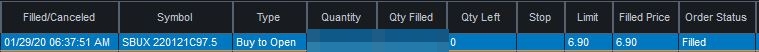

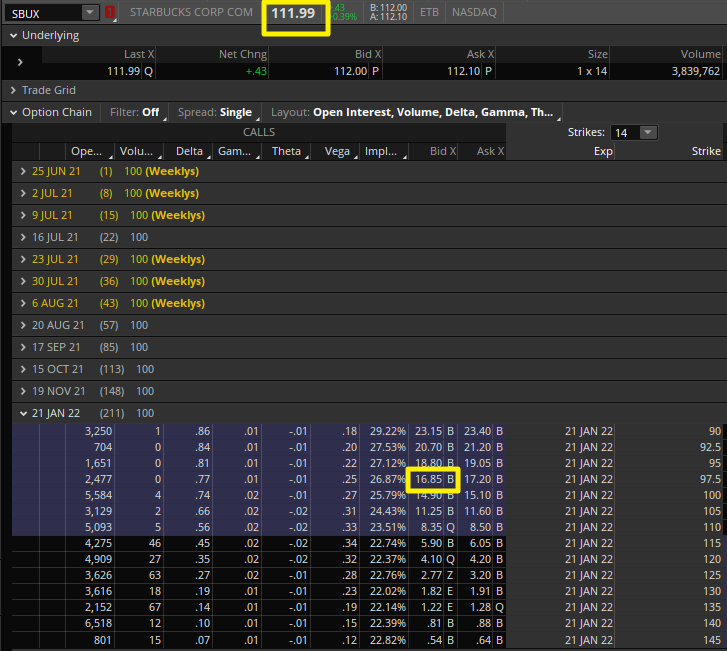

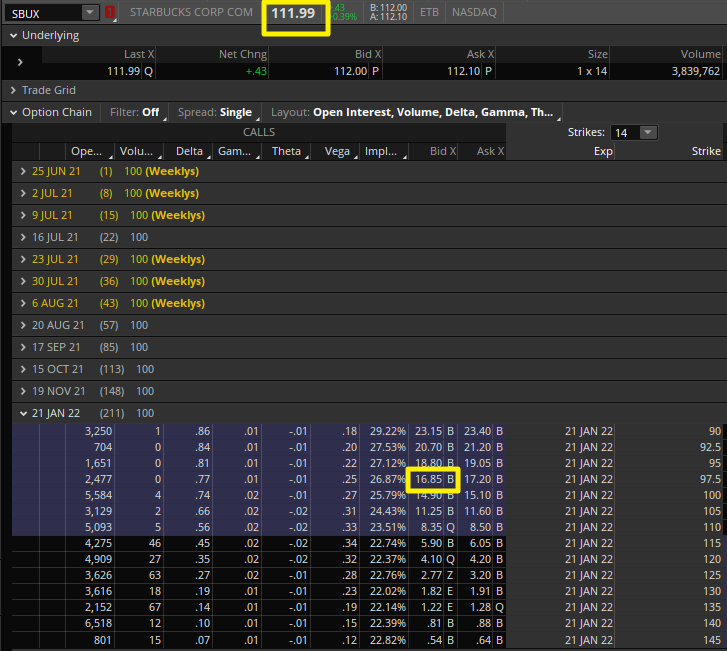

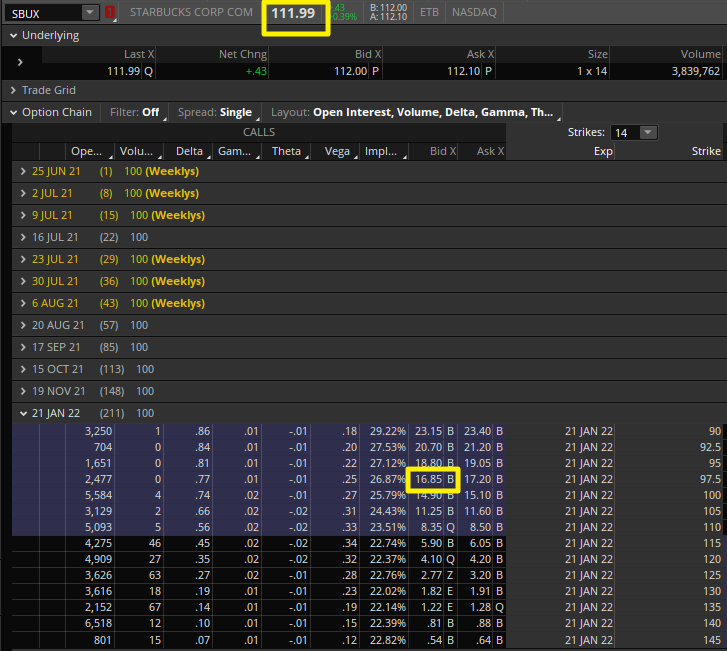

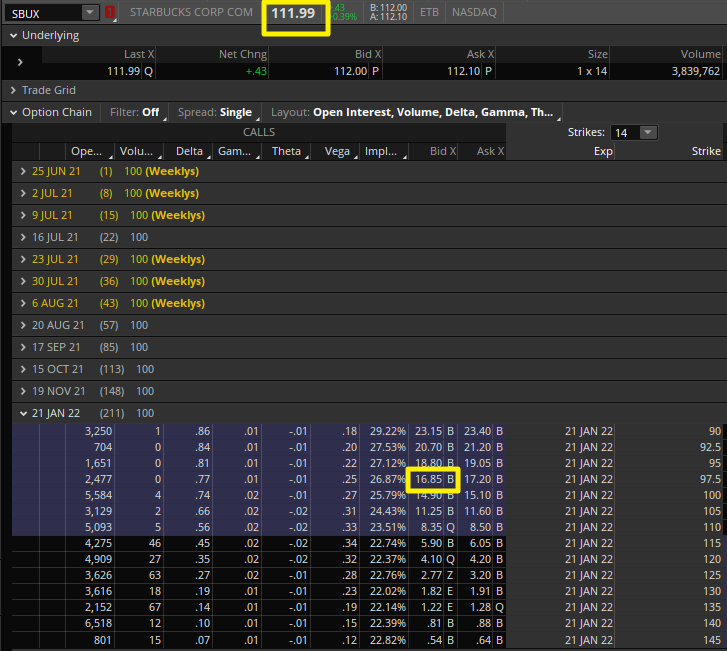

이번에도 지난 번 함께 보았던 저의 스타벅스(SBUX)의 포지션을 가지고 옵션 매수의 예를 들어 설명해 드리겠습니다.

작년 2020년 1월 29일에 오픈한 행사가격 $97.50인 콜 옵션 매수 포지션으로 한 계약에 $690을 지불하고 매수했던 것 설명 드렸었죠?

자, 이 경우 제가 입을 수 있는 가장 큰 손실은 얼마일까요?

이미 옵션에 대해 기본개념이 있는 분들은 한번에 아실 수 있겠죠?

저의 최대 손실액은 계약당 $690입니다.

당장 내일이라도 스타벅스가 파산해서 주식이 휴지조각이 된다고 해도 제가 입는 손실은 계약당 $690이 전부입니다.

반면에 지금 동일한 옵션은 주당 $16.85 혹은 계약당 $1,685에 팔 수 있습니다.

주당 +$9.95 혹은 계약당 +$995의 수익 (+144.3%)을 기록하고 있습니다.

저는 행사가격인 주당 $97.50에 계약당 100주를 매수할 수 있는 권리를 가진 콜 옵션을 매수했기 때문에, 만약 내일 스타벅스에 엄청난 좋은 소식이 있어 주가가 $500, $1,000, 혹은 그 이상이 된다고 해도 저는 여전히 주당 $97.50에 스타벅스 주식을 인수할 수 있습니다.

따라서 저의 수익은 스타벅스의 주가와 비례해서 무한대로 늘어날 수 있다는 것입니다.

최대로 입을 수 있는 손실은 내가 감당할 수 있는 정도로 묶어놓고 무한대로 늘어날 수 있는 수익을 노리는 것, 그것이 옵션 매수 트레이딩의 묘미입니다.

2. 옵션 매도

반대로 옵션의 ‘매도’는 조금 더 리스크가 큰 방법입니다.

예를 들어서 콜 옵션 매도의 경우, 만기일의 종가가 옵션을 팔 때 정해놓은 행사가격보다 낮다면 아무 일도 일어나지 않게되고 미리 받은 ‘돈[옵션 프리미엄]’만 챙기고 끝이 나게 되는데, 만약 만기일의 종가가 행사가격 보다 높다면 옵션을 매도한 트레이더[셀러]는 해당 종목을 한 주당 행사가격에 해당하는 가격으로 콜 옵션 한 계약당 100주를 반드시 팔아야 한다는 약속입니다.

옵션은 콜 옵션이던 풋 옵션이던 누군가가 해당 옵션을 팔고 있어야 살 수 있고, 반대로 누군가가 해당 옵션을 산다고 나서야지만 팔 수 있습니다.

위에서 보신 콜 옵션을 가지고 간단히 설명 드리자면, 처음에 저에게 계약당 $690.00을 받고 스타벅스의 행사가격 $97.50인 콜 옵션을 판 옵션 트레이더가 있겠지요?

이 사람은 현재 $111.99인 스타벅스 주식을 콜 옵션 한 계약 당 100주씩을 단 $97.50만 받고 저에게 팔아야 한다는 이야기입니다.

아까와는 반대로, 만약 내일 스타벅스에 엄청난 좋은 소식이 있어 주가가 $100, $1,000, 혹은 그 이상이 된다고해도 이 사람은 저에게 콜 옵션 한 계약 당 100주씩 행사가격인 $97.50에 스타벅스 주식을 팔아야 한다는 이야기입니다.

이런 경우의 콜 옵션의 매도는 최대로 얻을 수 있는 수익금은 일정한 대신에 손실이 ‘이론적’으로 무한대가 될 수 있는 단점이 있는 방법입니다.

풋 옵션의 매도도 원하는 주가의 방향이 다를 뿐 수익구조 계산은 비슷합니다.

풋 옵션 매도의 수익구조에서는 만기일의 종가가 옵션을 팔 때 정해놓은 행사가격보다 높다면 아무 일도 일어나지 않고 미리 받은 옵션 프리미엄만 챙기고 끝이 나게 됩니다.

만약 만기일의 종가가 행사가격 보다 낮다면 옵션셀러는 한 계약당 100주를 미리 정한 행사가격을 주고 ‘반드시’ 사야한다;는 약속입니다.

즉 현재 주가보다 비싼 가격에 해당 주식을 사야한다는 말이지요.

조금씩 조금씩 쉽게 설명 드릴테니, 지금은 옵션 매도의 수익구조가 어렵더라도 그냥 지나치셔도 괜찮습니다.

옵션의 매도는 매수와 반대로 최대로 얻을 수 있는 수익금을 일정하게 묶어두는 대신에 손실은 ‘이론적’으로 무한대가 될 수 있는 단점이 있는 방법입니다.

이 컨셉이 바로 패가망신한다는 ‘무한대의 손실’입니다.

‘최대 손실 = 무한대의 손실’

하지만, 옵션이 뭔지 모르는 많은 분들이 바로 이런 사전적인 의미를 예로 들면서 옵션이 위험하다고 하는 거에요.

물론 이 부분도 나중에 자세히 설명을 드리겠습니다만, 결론만 먼저 말씀 드리자면…

시장과 증권사는 옵션을 파는 사람과 사는 사람,

그리고 무엇보다 증권사 자신을 보호하기 위한 장치가 있기 때문에

아무나 옵션을 매도할 수 없습니다.

실제 예를 가지고 설명해 드리겠습니다.

제가 최근에 정리한 포지션 중에서, 2021년 12월 17일에 만기가 되는 피스커 (FSR)의 행사가격 $10인 풋 옵션 ‘매도’ 포지션이 있었습니다.

제가 이 풋 옵션을 팔면서 미리 받은 프리미엄은 계약당 $305.00 이었고 당시 FSR의 주가는 $14.13이었습니다.

그렇다면 앞에서 설명 드린 것처럼, 만기일에 FSR의 종가가 $10보다 높게 마감을 한다면 제가 판 풋 옵션은 가치없이 소멸하고 저는 이미 받은 $305만 수익으로 확정되고 아무 일도 일어나지 않습니다.

이래서 최대로 얻을 수 있는 수익금은 $135이 되는 것입니다.

그런데 만기일의 종가가 $10보다 낮다면 저는 ‘무조건’ 한 계약 당 100주를 주당 $10에 매수해야만 한다는 이야기입니다.

자, 이제 본격적으로 계산을 한 번 해볼까요?

만기일에 FSR의 주가가 $0.01이 되었다고 가정해 보겠습니다.

FSR의 주가가 얼마인가에 상관없이 저는 주당 $10로 100주를 매수해야 하니 한 계약당 저의 지출은…

$10 x 100주 = $1,000

이 경우 제가 입을 수 있는 가장 큰 손실은 얼마가 될까요?

물론, $1,000이겠지요?

그.런.데…

그게 아닙니다.

저에게는 이 옵션을 팔면서 먼저 받은 돈이 $305이나 있으니까요.

다시말해…

$1,000 – $305 = $695

저의 최대손실은 $695로 줄어들게 됩니다.

물론 $695이 절실하신 분들도 많다는 것 인정합니다만, 주식투자를 하면서 $695을 손해봤다고 패가망신하는 분들 몇 분이나 있을까요?

-$695 = 패가망신?

-$695 = 무한대의 손실?

최대로 얻을 수 있는 수익을 일정한 정도로 묶어놓고 크게 늘어날 수 있는 손실을 줄이는 것, 그것 또한 옵션 트레이딩의 묘미입니다.

그리고 수익에 대한 욕심만 컨트롤 할 수만 있다면 리스크도 상당부분 컨트롤할 수 있습니다.

옵션을 모르는 사람들이 책에서만 읽은 내용으로는 설명하기 어려운 부분이 많습니다.|

자, 오늘은 여기까지입니다.

궁금한 점은 댓글로 남겨주세요.

지난 포스팅 읽기

[옵션정글 텍스트] 1화: 내가 옵션하는 이유

[옵션정글 텍스트] 파일럿: 주식공작단의 토탈옵션(Total Options)