어제 질문을 읽고 카톡에 답글을 올리긴 했지만…

사실 이 질문은 지난 수요일에 올라온 거니까, 질문하신 분은 거의 만 하루를 기다렸다가 답을 들은 셈.

물론 ‘하루면 괜찮지 않나?’하실 분들도 있는데, 내 오래 전 경험으로 보면 이런 질문을 할 당시면 1분, 1초가 겁나게 길게 느껴진다는 거. 내 시간으로의 하루가, 다른 사람의 하루와 같은 길이가 아니라는 거.

그.뤠.써.말.인.뎃!

주식공작단이 여전히 회사업무의 늪에서 빠져나오질 못하고 있기 때문에, 혹시라도 질문을 주셔도 빠른 답변을 드리지 못할 수 있다는 거!

아시는 분은 아시겠지만, 주식공작단이 받은 질문 중에 읽지않고 지나친 아이들은 있을지 모르지만 읽은다음 모른척하진 않는다는거…

늦을지언정 알면 아는만큼, 모르면 모른다고 말씀을 드리니 이점 양해해 주시기 바람~

글구 질문하신 분께 물어보지도 않고 질문 내용을 올린다는 거 밝힌다.

어차피 질문 자체가 오픈챗방에서 올리신 거라, 질문 내용으로 특정인을 지목할 수도 없거니와 필자를 비롯한 많은 사람들이 공통적으로 가지고 있을만한 거라 그냥 쓴다는 거.

그리고 편의상 질문하신 분을 앞으로 그냥 ‘질문자’라고 쓸꺼임.

주공님 질문 있습니다.

제가 Tlt 25년 1월 만기의 스트라익 프라이스 100 를 15개 가지고 있습니다.

지금 이자율이 계속 오르고 있어서 covers call 로 손해를 락을 걸고 싶은데..

같은날 스트라이크 프라이스 101에서 커버드 콜을 하고 금리가 안정되는 시점에서 커버드 콜을 정리 하는 것이 나을까요?

아니면 2주마다 델타 .2 정도의 coverd call 을 계속 파는 것이 나을까요?

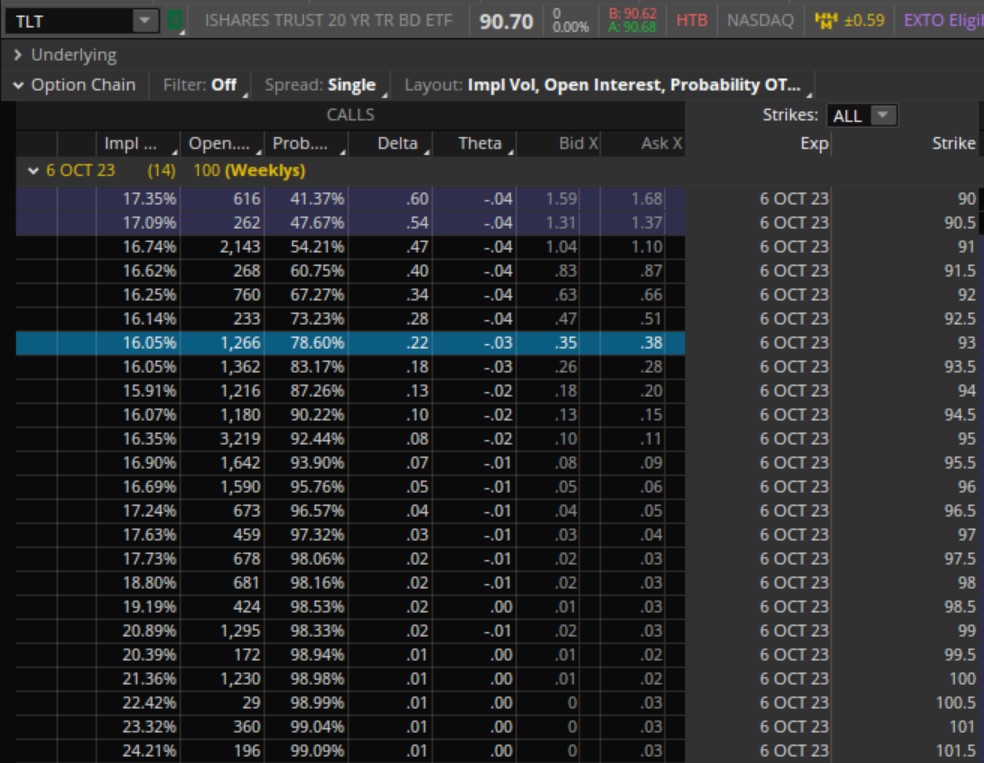

질문자는 20Δ 콜 옵션을 매도하려고 해도 마진 요구액이 생각보다 많아서 고민하고 있는 중.

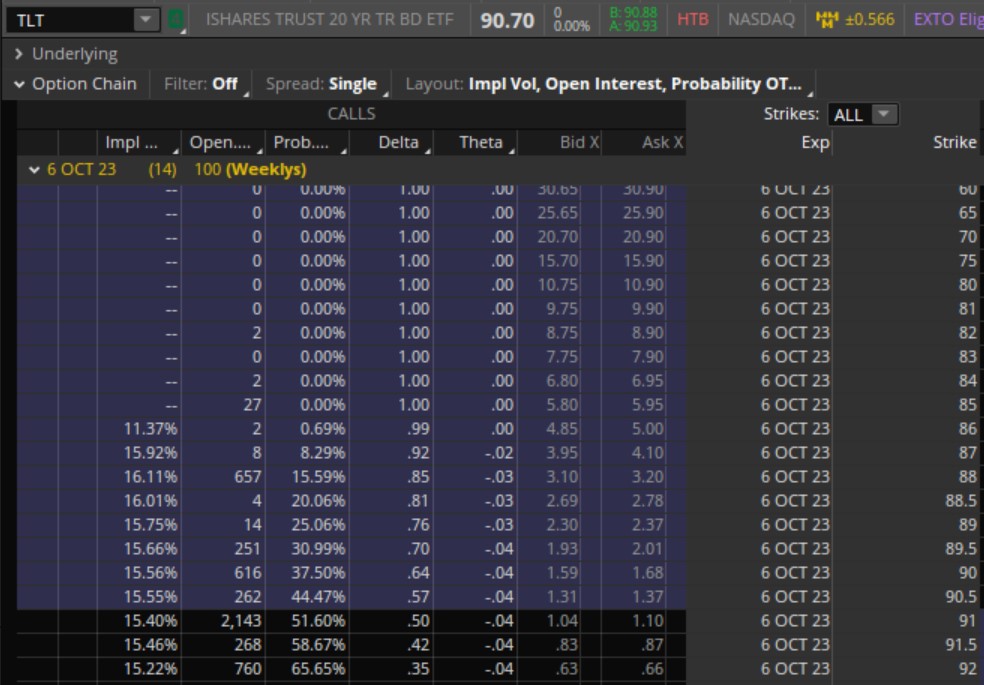

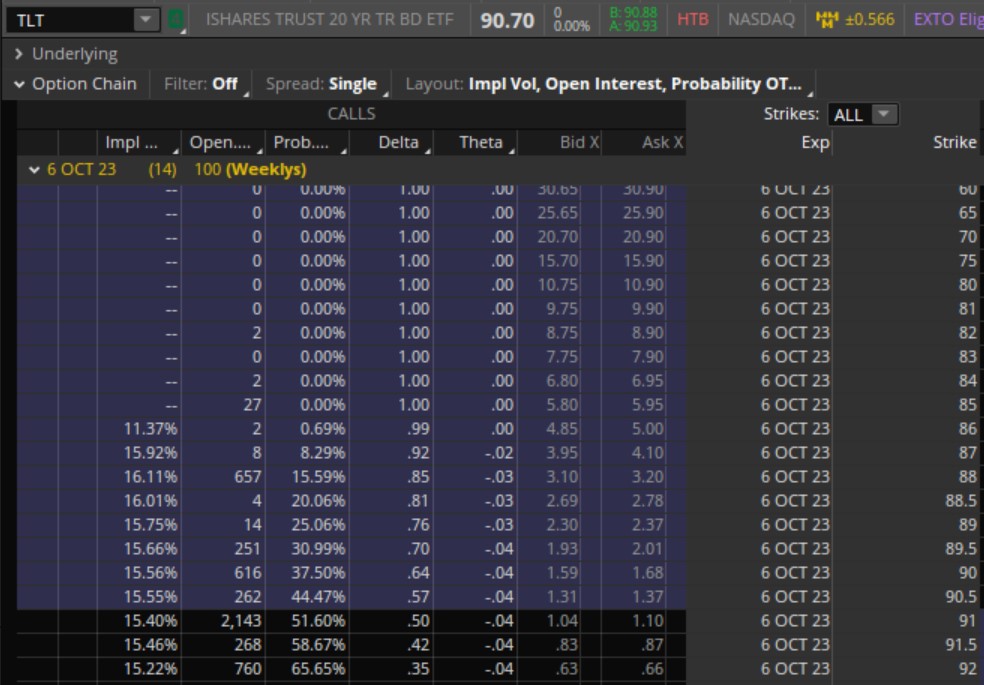

찾아보니 20Δ 근처의 콜 옵션이라면 대충 행사가격 $93-$93.50인데, 행사가격을 $93으로 잡고 단순계산 해보면 계약당 $35, 15계약이면 $525를 받으니짭짤…

그런데, 이 상황이라면 마진을 무시할 수 없지.

행사가격 $95에 15계약이면 바잉파워 (buying power)가 -$23,768.25나 낮아진다.

게다가 질문자의 콜 옵션 매수평단이 얼만지는 모르지만, 행사가격 $93이라면, 필자의 감으로는 아마 질문자의 평단보다 낮을꺼라는 생각.

그렇다고 행사가 $101에서는 아예 콜 옵션 매도각이 안나온다는 사실.

여기서 취할 수 있는 방법은 사실 몇가지 없기는 하다.

1. 그냥 커버드콜이나 헷지 걸지 않고 그대로 가져가면서 물타는 방법

옵션의 매수 포지션에서 하락한 다음에 물을 타봐야 대부분의 경우 좋은 결과를 얻는 경우는 없다.

하지만, 일단 장기적으로 갈 생각으로 매수를 시작했을테고, 결국 이자율은 내려올 수 밖에 없다는 전제하에 크게 하락할 때마다 포지션을 늘리는 방법이다.

그야말로 고난의 행군, 그 자체…

2. 2주에 한번씩 콜 옵션을 매도하는 방법

2023년 9월 22일 장전기준으로 14일 남은 TLT 콜 옵션의 20Δ 콜 옵션 매도 포지션의 프리미엄은 행사가격 $93에 주당 $0.35 혹은 계약당 $35, 그리고 15계약이면 $525.

만기일까지 남은 기간동안 같은 조건으로 따박따박 2주에 한번씩 판다고 치고 단순계산하면 15계약에 만기일까지 $18,112.50 정도 나오는데 매번 마진이 어마무시한게 함정

만약 바잉파워가 많이 남는다면 이것도 그렇게까지 나쁜 방법은 아니라고 볼 수 있지.

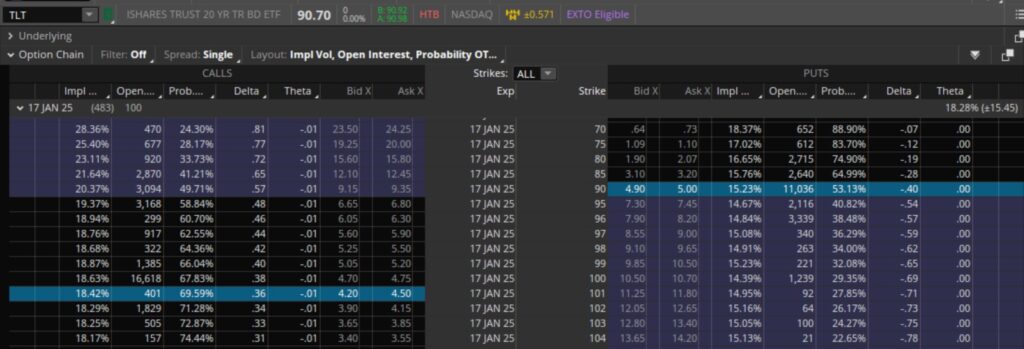

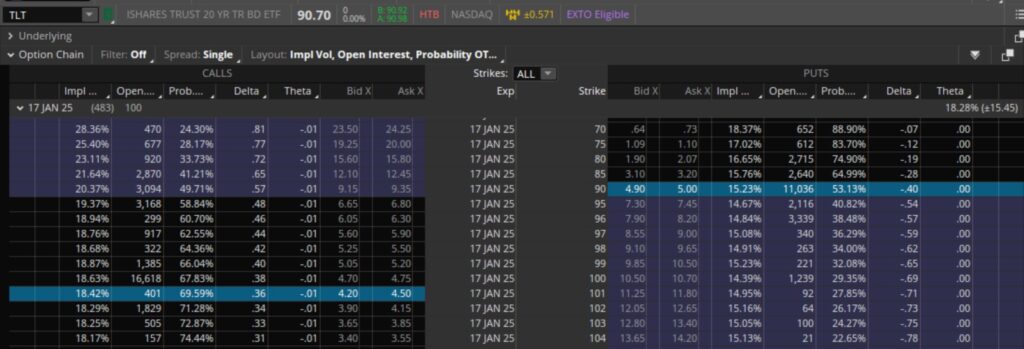

3. 25년 1월 만기 콜 옵션 매도로 $100/$101 롱콜 스프레드로 만드는 방법

이 방법이 가장 무난하긴 합니다만, 만약 나중에 TLT의 가격이 올라가기 시작한다면 포기해야하는 수익률이 상당하다는 거.

사실 내 돈이 아니었던 거 알면서도 심리적 박탈감이…ㅓㅜㅑ

4. 콜 매수 손절청산 + 네이키드 풋 옵션 매도

이건 주식공작단이 필자의 경우라면 할만한 방법인데…

- 일단, 보유 중인 콜 매수를 손절청산해서 일단 주당 $4.70 혹은 계약당 $470이라도 챙기고…

- 그 다음에 같은 25년 1월 만기 풋 옵션 행사가격 $90 위로 매도하면 최소 주당 $4.90 혹은 계약당 $490…

왜냐하면,

- 어차피 금리가 낮아지는 걸 예상한다면 콜 옵션 매수나 풋 옵션 매도나 방향성은 같은데다가…

- 손실이 대충 -50% 정도로 가정했으니, 나중에 금리가 퐉퐉 내리면 풋 옵션 매도 포지션에서 받은 프리미엄은 모두 수익으로 확정될 수 있으니 콜 옵션 손절청산하면서 받은 프리미엄이랑 풋 옵션 매도하면서 받은 프리미엄이랑 보면 얼추 원금회복은 가능…

이 방법도 채권가격이 오른다 해도 여전히 수익률이 더 오를 수 없다는 게 함정!

5. 만약 위의 4번 방법도 마진 때문에 네이키드 풋 옵션 매도가 부담스러우면, ‘콜 옵션 매수포지션 손절청산 + 불 풋 스프레드’

이 경우도 수익은 한정되지만, 마진이 크게 떨어진다는 게 장점.

6. 여기까지 했는데도 본전생각 난다면, ‘5번 콤보 + 만기일이 가까운 내가격 롱콜 스프레드’

예를 들어, 행사가격 스프레드를 $1로 잡고 프리미엄이 $0.8정도인 걸 찾으면, 내가격에서 만기시 주당 $0.20 혹은 계약당 $20, 15계약이면 $300 정도 발생하게 된다.

실제로 89/90 롱콜 버티컬 스프레드 콤보 하나에 계약당 $70에 매수가 가능하니 15계약이면 $1,050.00.

이 콤보다 2주 후, 내가격에서 만기가 된다면 스프레드의 수익은 $1,500.00가 발생.

두 금액의 차이인 $450이 수익으로 확정이 된다는 거다.

다만, 이 경우는 TLT 가격이 급격하게 내려간다면 스프레드 자체가 휴지가 될 확률이 있으니 조심해야 한다는 거.

고려해야 할 점

너무나 당연한 이야기지만, 이 방법들을 사용하시면서는 무엇보다 금리변동을 잘 챙겨봐야 한다.

지난 2023년 9월의 FOMC의 결정은 ‘금리동결’이었지만, 연준이 추가 인상을 시사한데다가, 내년도 기준금리 전망 중간값이 5.1% 라는 걸 주의해야 한다.

지금이 기준금리가 5.25-5.5%에, 올해 최소 1회 이상 인상을 예상하고 있는데…

이런 상황이라면, 내년에 인하를 많이 해야 2번 정도할 수 있다는 거.

그렇다면 올해 11월이나 12월에 한 번 내지 두 번 금리인상하고, 바로 내년 1월부터 인하하진 않을꺼잖아?

결국 빨라야 후반기가 되어야 할텐데 그것도 인플레이션이 어느 정도 잡혔을때 이야기.

다시 말하자면, 언제 금리가 떨어지기 시작하고, 언제부터 본격적으로 채권가격이 오를까, 그리고 그때까지 내가 과연 버틸 수 있을까를 먼저 생각해 봐야한다.

만약 지금 보유하고 있는 게 불안하고, 부담되고, 힘들다면 과감하게 나왔다가 본격적인 채권상승 초입에 다시 진입하시는 것도 나쁘지는 않을 듯.

참고로 저도 25년 1월 만기 옵션을 조금 많이 들고있기는 합니다. ^^

도움이 되셨기를 바라며 늘 과격한 수익 내시기 바란다.

이 포스팅은 특정 종목의 매수/매도 추천의 글이 아님을 밝힌다.